年内42个再融资项目终止,注册制下再融资遭否首例出炉!

2023-09-01

2023年8月27日,财政部、证监会和三大交易所联合祭出“政策组合拳”,明确提出再融资收紧。证监会的这一表态,证实了此前资本市场关于再融资实质性收紧的传言。目前,年内已有42家再融资项目终止审核。此外,8月不仅创下年内再融资撤回数量新高,还出现了全面注册制后首例再融资被否项目。本文将对今年(截止8月31日)国内再融资市场撤否情况进行统计,分析证监会推出的系列政策对再融资市场的影响,附保荐机构排名。

一、年内42个项目终止,再融资节奏实质性收紧

截至8月31日,今年国内A股共计42个再融资项目终止审核。其中,40单为主动撤回申请,2单被否。

年内再融资终止项目名单

值得注意的是,撤回数量从4月开始逐渐攀升。截止8月31日,8月已有10单再融资项目撤回,创年内新高。

国内A股再融资撤回项目时间分布

8月7日,华鑫股份公告称将撤回40亿的再融资定增申请,成为继中原证券后,年内券商再融资撤回第二单。8月11日,民生银行发布公告,宣布终止500亿元可转债发行事项并撤回申请,至此,一场酝酿6年之久、沪深两市在审的最大规模再融资申请告吹。

从融资类型来看,40单撤回项目中,30单为定增,占比75%;10单为可转债项目,占比25%。

国内A股再融资市场撤回项目融资类型分布

从板块分布来看,撤回的再融资项目主要集中在深主板、创业板、沪主板3个板块,数量分别为13单、12单、12单,合计占比92.5%。科创板仅3单,占比7.5%。

国内A股再融资市场撤回项目板块分布

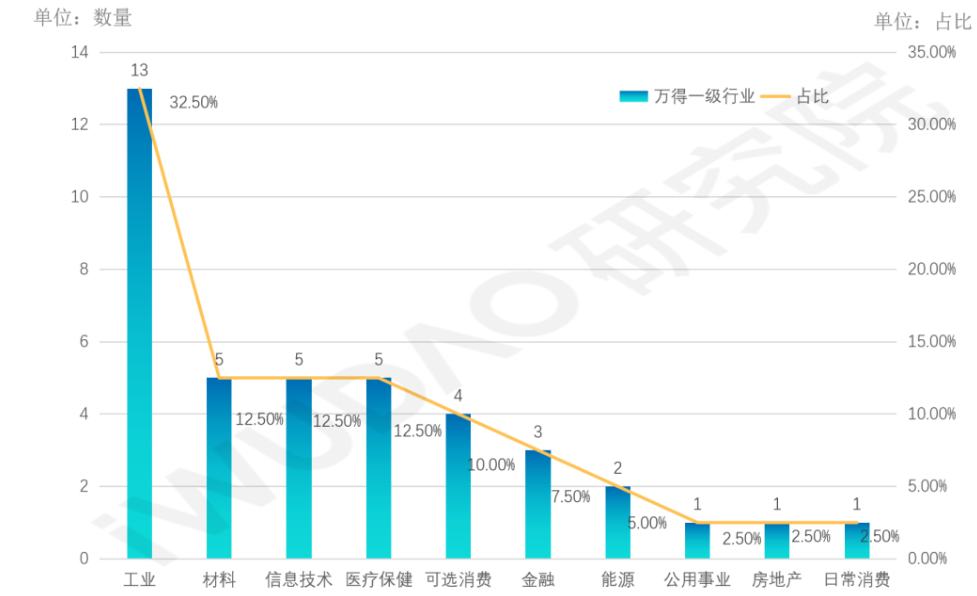

从行业分布(万得一级行业)来看,70%的再融资撤回项目都集中在工业、材料、信息技术与医疗保健行业四大行业。其中,工业数量最多(13单),占比32.5%,材料、信息技术、医疗保健行业均为5单。可选消费、金融、能源行业再融资撤回项目分别为4单、3单、2单。公用事业、房地产、日常消费数量最少,均为1单。

国内A股再融资市场撤回项目行业分布

8月18日,证监会称“坚持科学合理保持IPO、再融资常态化,加强一、二级市场的逆周期调节”,更强调称“市场会感受到这种变化”。6天之后,A股出现了全面注册制以来被否决的首例再融资项目——华通线缆。公开信息显示,华通线缆主要从事电线电缆的研发、生产与销售业务,于2021年5月11日在沪主板上市。

8月24日,上交所上市审核委员会召开今年第78次审议会议,审议结果显示,华通线缆公开发行可转债的申请被出具了“不符合发行条件、上市条件或信息披露要求”而未获通过。

据披露,现场问询的主要问题包括3个方面:

上市2年有余,“存贷双高”说明公司的资金使用效率较低。此外,据华通线缆《2023年半年度募集资金存放与使用情况的专项说明报告》披露,公司前一次募投项目总体进度缓慢,海陆油气工程用潜油泵电缆等投资项目进度52%,研发中心建设项目进度条仅14%,截止期末累计投入金额与承诺投入金额的差额还有1.49亿。在前次募集资金投资不畅的情况下,华通线缆再次开启可转债融资的必要性受到监管部门的关注。

值得注意的是,近期上交所也加强了对上市公司再融资环节的审核力度。在其下发的第四期《审核动态》中,明确提到了上市公司再融资募投项目实施的必要性和合理性。具体包括:

❹ 充分分析产能规划的合理性和产能消化措施

8月27日,证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》。其中针对再融资出台的系列政策对资本市场而言意义非凡。

本次政策点名金融机构等大额再融资项目实行预沟通机制,主要原因是部分银行各项资本充足率指标均高于监管标准,再融资的紧迫性、必要性不高。此外,在力促A股资本市场活跃度的当下,单个大体量的再融资显然与政策导向相悖。

对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资设限,将敦促上市公司专注企业经营,做优净利润等业绩指标,而非盲目融资扩张。另一方面,一些破发或者破净的上市公司缺乏长期投资价值,这类企业再融资困难,有助于将有效资源配置给优质公司。除此之外,再融资限制不包括房地产上市企业,有助于缓解房企亟待解决的融资难题,预计房地产行业可能出现再融资反弹。

目前,资本市场出现了再融资资金实际用途与计划用途存在较大差异、募资金额未真正使用完毕就再度启动融资的情况。此番监管重点关注前次募资实际用途,有助于促使上市公司合理使用募集资金,防止盲目融资、过度融资。

三、券商排名

按已完成的项目数量计算,截止8月31日,今年共计57家保荐机构完成了297家上市公司的再融资项目。

首先,中信证券保荐44单,市场占有率达14.81%,位居第一。其次,华泰联合、中信建投分别以31单和21单包揽第2、3名,市场占有率分别为10.44%、7.07%。再者,国泰君安、海通证券、中金公司均保荐13单,并列第4,市场占有率为4.38%。前4名保荐机构合计市场占有率45.45%,市场集中度较高。

表:国内再融资市场保荐机构之项目数量排名

注:联合保荐按1/N计算

按已完成项目的承销金额计算,297家上市公司共募资4,463.16亿元。其中,中信证券以1,083.80亿元的承销金额排名第一,市场占有率达24.28%。中金公司其次,承销金额为678.02亿元,市场占有率为15.19%。华泰联合、中信建投分别承销427.24亿元和418.88亿元,位居第3、4位,中邮证券承销227.80亿元排名第五,市场占有率5.10%。

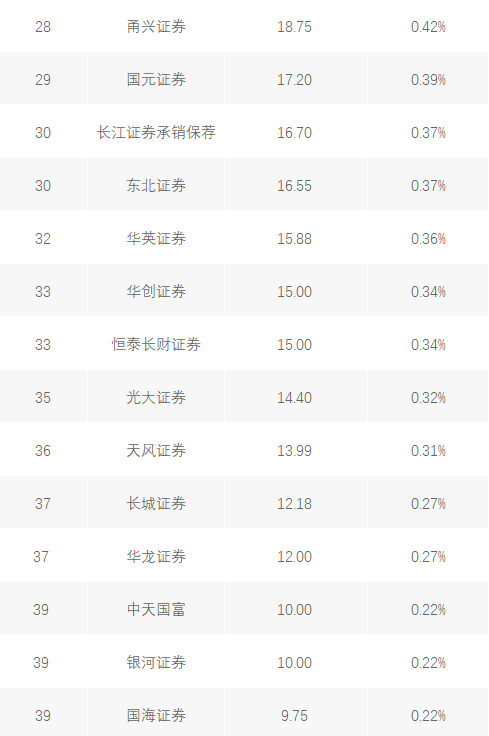

表:国内再融资市场保荐机构之承销金额排名

注:联合保荐按1/N计算

前5家券商主承销金额合计2,835.74 亿元,合计市场占有率63.54%,前10家券商主承销金额合计3,522.22 亿元,合计市场占有率78.92%,市场集中度较高。

今年A股共有再融资审核项目335个,42个再融资项目终止,整体撤否率达12.54%。据统计,今年涉及主动撤回项目或项目被否的保荐机构共有28家。

从撤回项目数量来看,国金证券数量最多(4单),中信证券其次(3单),再者为海通证券、广发证券(2.5单),中信建投、国泰君安、华泰联合、中金公司、中泰证券、兴业证券均为2单。

从被否项目数量来看,东兴证券、红塔证券分别有1个项目被否。

保荐机构撤否率

注1:联合保荐家数各按1/N统计

注2:保荐项目数量(含在审、当期过会、撤回及被否项目)

从撤否率来看,中信证券的撤否率最低,为6.52%。中信建投、申万宏源、国泰君安、华泰联合的撤否率较低,均在10%以下。中金公司、招商证券、海通证券、国金证券等8家保荐机构的撤否率在20%以下。

兴业证券、广发证券、中银国际的撤否率较高,分别为25%、27.78%、33.33%。天风证券、东兴证券、华鑫证券等7家券商撤否率在50%及以上。